前回の記事で”銀行集約について触れましたが、今回は”では定年後の投資商品は何を選べばいいんだろう”についてお話しします。

2019年6月に金融庁が提唱した”老後2,000万円問題”から、今年ではや6年。そして2023年から始まった新NISA。

どうやら私たちサラリーマンの老後は、年金だけでは生活していけない。貯金はインフレに負けて目減りしていく中でますます投資が必要そうだという事が、わかってきました。

しかし、お金のことはわからないので、定年後にまとまった退職金が入ると不安になります。そこで金融のプロといわれる銀行や証券の窓口に相談に行きます。

相談に行った人たちは、その場で手数料の高い、金融商品を勧められるが買わされてしまいます。そして長年苦労してやっと手にした退職金をとかしたという話もよく聞きます。

銀行選びに困ったらはこちらを参考にしてください。👇

では私たちはどんな投資商品を選べばいいのでしょうか?

本日はその不安に直面し、書籍とYouTubeを多数見て、対策・実践してきた私が、老後のお金についての考え方と投資商品選び方についてお話しします。

そろそろ自分の定年後にあった投資商品を探したいという方にはお役に立てる記事です。

本日の結論

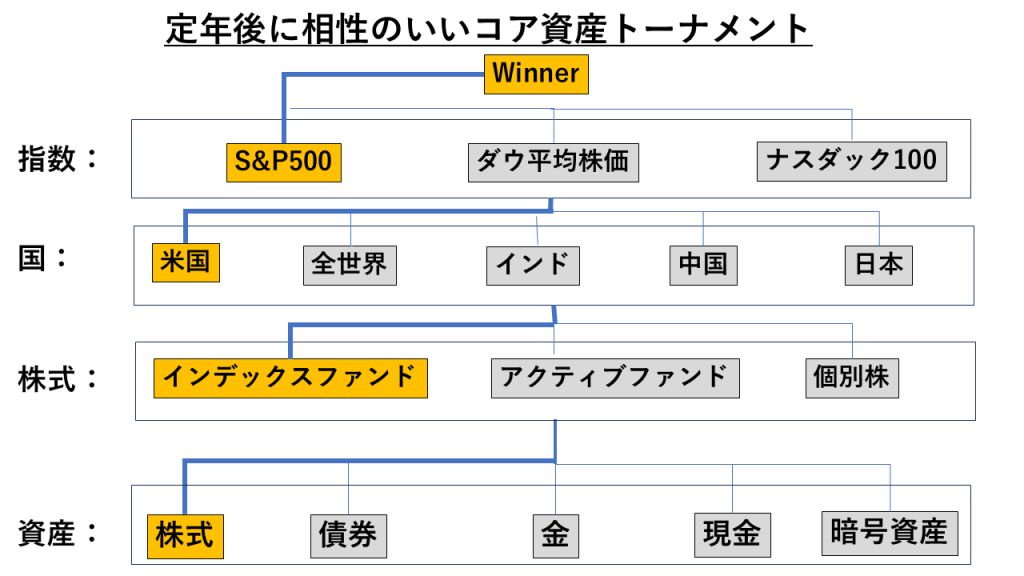

定年後の投資には、米国株式S&P500インデックス連動の投資信託が最適

【理由】

1、株は長年の実績、高い成長性を有する

2、インデックス型投資信託は、リスク分散効果が高く手数料が安い

3、米国株には長期的な高い成長性、企業の高い利益率と株主重視、高い安全資産性がある。

4、S&P500は、選抜され続けている米国を代表するベスト500社で構成

定年後の投資の目的とは

定年後の投資を考えるうえで一番大切なことは、何を求めるかです。なぜならその目的によって何を買うか、どう買うかが決まってくるからです。初めに定年後の投資とは何が必要なのかを具体的に考えてみましょう。

【老後の投資目的】

- 長期間運用。15年以上の運用。

- インフレ率を上回るリターン。

- 破綻するリスクがきわめて低い事。

- 手間がかからず、相場の上下に一喜一憂したくない。

- 流動性がある事。いざとなったら1週間以内に換金ができる事。

1、長期間の運用。2023年現在の日本人の平均寿命は男性81.09歳、女性が87.14歳です。仮に65歳で定年したとすると男性は16年、女性は22年間の運用期間があります。この長期投資でプラスになっていることが必要です。

2、インフレ率を上回るリターン。直近の日本銀行の見通しでは2024年~2026年のインフレ率は2%前後、国際通貨基金(IMF)、民間エコノミストも同様。これらを踏まえると今後数年間は2%前後のインフレが続くものと思われます。

さらにここに”4%ルール”での老後の取り崩しを考えると、長期で6%以上(物価2%+取り崩し4%)のリターンが求められます。

3、破綻するリスクがきわめて低い事。15年以上前、東京電力株の配当は6.4%程度と有名な高配当株でした。そのため高配当欲しさに定年退職金をすべて東京電力株に突っ込むという方もいらっしゃったそうです。まさか電力会社の経営が傾くことはないと思って。

しかし、そんな中で起こった東日本大震災。福島第2原発の事故で当時\2,000あった株価は約\100まで一気に1/18に下落。

その後も東京電力の株価は、400円程度と長期低迷が続きました。(24年は原発再稼働で\1000程度までやっと復活)頼みの配当も無配に転落したまま、いまに至っています。

個別で購入した株の会社が、破綻したらせっかく立てた人生設計が終わりですね。

4、手間がかからず、相場の上下に一喜一憂したくない。定年退職後は趣味や家族、人とのつながり、健康維持などを楽しみたいもの。

株価の上下動に慣れない方が、相場を毎日見るのはストレスです。また判断機能も現役の時に比べて低下します。年金生活で株価下落のリスク許容度も少ないので、ろうばい売りなど変な行動をとってしまうかもしれません。

5、流動性がある事。同僚からよく聞く話なのですが、”それまで元気だった高齢の親が、転んで大腿骨骨折、病院に入院してそのまま介護施設へ。そして数百万円の高額な入所費用が掛かることになる”

こんな時は現金か、1週間程度で換金ができる流動性の高い資産が必要ですね。

老後の投資に”米国株式S&P500インデックス投資”を選ぶ理由4選

株式は長年の実績、高い成長性

長い定年後にもつ伝統的な、資産のなかで、株式が一番長期間でのリターンが高い。

以下は米国での1802年~現在までの各資産の実質年間リターンの比較です。ジェレミー・シーゲル著”Stock for the Long Run”(邦題:株式投資 第5版、第6班など)初版発行年1994年(最新版は第6版:2022年)から引用。

| 資産クラス | 実質年間リターン(平均) | コメント |

|---|

| 米国株式(S&P500など) | 約6.7% | 長期で最も成長した資産 |

| 米国長期国債 | 約3.5% | 株式より劣るが安定性あり |

| 米国短期国債(T-Bills) | 約2.7% | 安全資産だが成長性は低い |

| 金(Gold) | 約0.6% | 長期ではインフレとほぼ同等 |

| 米ドル(現金) | 0%またはマイナス | インフレで実質価値は下がる |

老後の投資目的5つをすべて満たしているのは、株式一択です。

現在は、ETFができるなど暗号資産(仮想通貨)の認知は進んでいますが、以下の理由により老後のメインの資産の候補からは外しています。 ①価格の変動(ボラティリティ)が非常に大きい ②長期的な信頼性や制度的な保証が乏しい

インデックス型株式投資信託は、リスク分散されており、手数料が安い。

定年後のために株式を買うならインデックスファンドがリスク分散されているので適しています。また、パッシブファンド(インデックス連動型)はアクティブファンドより手数料が安くリターンも高いので、資産の成長効率が良くなります。

①リスク分散効果が高い

A、複数企業に銘柄分散されている。S&P500であれば500社の株式に分散されています。個別株と違って急に10倍になる事はありませんが、特定の企業の倒産や業績悪化の影響を受けにくくなっています。

B、業種分散が可能。特定の業種はある時成長しても未来永劫、その成長が続くわけではありません。最近まで米国株式相場の成長をけん引していた半導体株のSOX指数も、25年5月現在で年初来-10%とS&P500の倍の下落率になっています。

②手数料が安い

株式ファンドには、指数連動するインデックスファンドとファンドマネージャーがその指数を上回るために独自にポートフォリオを作って運用するアクティブファンドがあります。

聞いただけでは、投資のプロが特別に運用してくれるアクティブファンドが、特別感があり良さげな気がします。同じ米国株に投資するパッシブ・アクティブ、両雄のファンド比較をしてみましょう。

インデックスファンドからは純資産総額日本一のeMAXIS Slim 米国株式 S&P500。一方、アクティブファンド代表はアライアンス・バーンスタイン・米国成長株投信Dコース。ともに資産総額は兆の単位です。

| 項目 | eMAXIS Slim 米国株式(S&P500) | アライアンス・バーンスタイン・米国成長株投信Dコース(毎月決算型・為替ヘッジなし) |

|---|---|---|

| 設定日 | 2018年7月3日 | 2014年9月16日 |

| 基準価額 | 29,994円(2025年5月9日) | 10,116円(2025年5月9日) |

| 純資産総額 | 約6兆6,709億円 | 約3兆1,233億円 |

| 信託報酬(税込) | 年率0.0814% | 年率1.727% |

| 購入時手数料 | なし | 最大3.30%(販売会社により異なる) |

| 信託財産留保額 | なし | なし |

| 分配金 | なし(再投資型) | 毎月決算(分配金は変動あり) |

| 過去5年のリターン(年率) | 約23.45% | 約19.15% |

| 過去3年のリターン(年率) | 約19.16% | 約15.13% |

| 過去1年のリターン(年率) | 約2.82% | 約-3.99% |

*注:リターンは分配金込み・税引前の年率換算です。

eMAXIS Slim 米国株式 S&P500の年平均リターンは、どの期間でもアライアンス・バーンスタインを平均4ポイントも上回っています。アライアンス・バーンスタインは、信託報酬が1.6%以上も高いため毎年確実に、株価が良くても悪くても資産を削られていきます。

一括投資かドルコスト平均投資法かを迷ったら、こちらをごらんください。👇

FP学習をしていて実際に選んだ商品(S&P500)にたどり着きました👇

米国株は、長期的な高い成長性、企業の高い利益率と株主重視、高い安全資産性を有する

では、どこの国の株式ファンドを買えばいいのでしょうか?以下の理由から米国株が良さそうです。

①高い成長性

一般的に国の株式の成長はGDPの成長率に相関関係があるといわれています。GDPの70%程度は個人消費ですので、人口が増えている国は有利です。このため日本のように少子高齢化が進む先進国のGDPは鈍化しています。

一方米国は継続的に移民を受け入れる文化ですので、2030年の人口予測は3億5,560万人と人口が4%増。これは先進国の中でもレアなケースです。ちなみに日本は2030年までに人口が6%減少する予測が出ています。

②高い利益率

また米国は、生産性が低い製造などのサプライチェーンを、積極的に生産コストの低いアジアなどに移してきました。そして一方国内ではテクノロジー分野を中心にイノベーションが活発で、生産性の向上とスタートアップ企業の誕生が続いています。

③株主重視

米国企業は年4回など高頻度の配当金支払いや長期連続増配をしている企業が多数存在し、25年以上連続増配の”配当貴族”の銘柄も多くあります。年金生活だと日本株のように株主優待ではなく、現金でもらう方がうれしいですよね。

④高い安全資産性

米国は世界最大の軍事国家でもあります。”有事のドル買い”という言葉があるように危機時の資金の避難先にもなっています。

⑤インド、中国と米国とのGDP,株価の比較

以下に人口、GDP成長著しいインド、中国と米国の過去10年のGDP、株価の比較をしてみました。

指標 インド 中国 米国

GDP成長率(年平均) 約6.4% 約5.8% 約2%

株価伸び率(年平均) Nifty50 約12.5% CSI300指数 約3.6% S&P500 約10.3%

インドは米国の約3倍のGDP成長率がありながら、株価の成長率はあまり差がありません。これは金融システムがまだ未発達なため、ボラティリティが高く、海外からの株式取引手数料が高い事も影響しています。例)SBI フランクリン・テンプルトン・インド株式インデックス・ファンドは実質的な手数料は年率0.2538%。

中国もGDPは堅調である一方、株式市場のリターンはそれに比例していません。これは企業の収益性、政府の規制、資本市場の成熟度が起因しています。

⑥オルカンとS&P500との株価比較

S&P500はオルカンよりリターンが高いので、私、個人的にはS&P500を推しています。

オルカン(オールカントリーインデックスファンド)は、23年の新NISA開始から積み立て投資枠のファンド購入額で、常にS&P500と上位を争っています。ではその過去10年間の結果を見てみましょう。

| ファンド名 | 過去3年(年率) | 過去5年(年率) |

|---|---|---|

| eMAXIS Slim 米国株式(S&P500) | 約15.16% | 約21.86% |

| eMAXIS Slim 全世界株式(オール・カントリー) | 約13.97% | 約19.60% |

各期間のリターンに2%の差がついていることは以下の原因が考えられます。 A、オルカンにもIT成長株が多い米国企業は60%入っているが、残りの40%の国の株式が足を引っ張っている。 B、中国やブラジルなど新興国の市場での経済原則、政治リスクによる不調。欧州株も戦争リスクで不調

- A、オルカンにもIT成長株が多い米国企業は60%入っているが、残りの40%の国の株式が足を引っ張っている。

- B、中国やブラジルなど新興国の市場での経済原則、政治リスクによる不調。欧州株も戦争リスクで不調

S&P500は、選抜され続けている米国を代表するベスト500社で構成

米国株の中では、ナスダックが一番リターンが高いがリスクも高い。私は定年後は分散のきいたS&P500をメインにナスダックを少しだけサテライトにしています。

米国の主要3指数の比較で比較してみましょう。

米国主要株価指数の比較(2015年~2025年)

| 指数名 | 年平均リターン(年率) | リスク指数(ボラティリティ) | 指数の特徴 |

|---|---|---|---|

| ダウ平均(DJIA) | 約8.48% | 約19.2% | 米国を代表する30社の大型優良企業で構成される価格加重平均指数。伝統的な産業や金融、消費財などのセクターが中心。 |

| ナスダック100(NASDAQ-100) | 約16.1% | 約25.5% | 米国の非金融業種の大型企業100社で構成される時価総額加重平均指数。テクノロジー企業の比率が高く、成長性が高いが変動も大きい。 |

| S&P500 | 約10.3% | 約22.7% | 米国の主要産業を代表する500社で構成される時価総額加重平均指数。セクター分散が広く、米国市場全体の動向を反映。 |

*注:リターンは配当込みの年率換算。ボラティリティは過去のデータを基にした年率換算の標準偏差。Yahoo! ファイナンスから試算。

リターンを見ればナスダック100がダントツに高いですが、ハイテク企業が多いためボラティリテイも高いです。これから先の投資期間が30~40年と長期で投資できる方は、生活費は給与収入でまかなうのでリスク許容度があります。その場合はナスダック100の方がいいかもしれません。

一方、定年後は年金収入が主になるので株式資産に対するリスク許容度が低くなります。そのためにはリターンは中庸ですが、ダウの30社、ナスダックの100社より、500社と分散が効いたS&P500が最適な選択肢となるでしょう。

また成績不振の企業は500社から落とされ、別の活きのいい企業が入ってきます。どこかの国のようにゾンビ企業が延命し続けるという事はありません。

マトメ

今回は、定年後に求められる資産の目的とそれに合った資産として、米国株式S&P500がなぜいいのかをお話してきました。しかしながらこれは私一個人の考えです。この先どうなるかはだれにもわかりません。

長年働いてきた皆様の資産を託すのですから、どうか最後はよくご自身で考えて腹落ちした形でご判断なさってください。

定年後の準備は第2の人生へのプレゼント。さあ、始めましょう。

定年準備中の64歳サラリーマン。

実体験をもとに、定年後のお金・健康・暮らしについて発信しています。 同じ立場の方が、少し楽になるヒントを届けたい。

コメント