第1章: 「一括投資したら暴落…!? ドルコストと悩むあなたに贈る“後悔しない選択”の話」

一括でいく?それとも毎月少しづつ?

第5話、”投資商品って何を選べばいいの?50代から始める王道インデックス投資”でお勧めしたのは、定年後に相性のいい米国株式S&P500インデックスファンドというお話をしてきました。

では、次に疑問として出てくるのはネット銀行にまとめた資金を、NISA口座のインデックスファンドに投資する場合のタイミングです。つまり”一括投資か、積み立て投資”かという問題です。

まとまった退職金、定年後の新NISA,あるいは月々の余剰資金

私の場合、60歳の時にもらった企業型確定拠出年金などまとまった資金の扱いに悩みました。サラリーマンの血と汗と涙の結晶である退職一時金は\1でも減らしたくないものですよね。

そんな時に限ってYouTubeで”退職金を株で溶かした人のひさんな末路”などのサムネイルが目に入ってきます。

もし一括で入れて、翌日から暴落したらどうする?…でも、ゆっくり積み立てていたら、上げ相場に乗り遅れていたかもしれない。そんな不安がよぎります。

一括だと暴落が怖い、でもドルコスト法(積み立て)だと上昇に乗り遅れる?

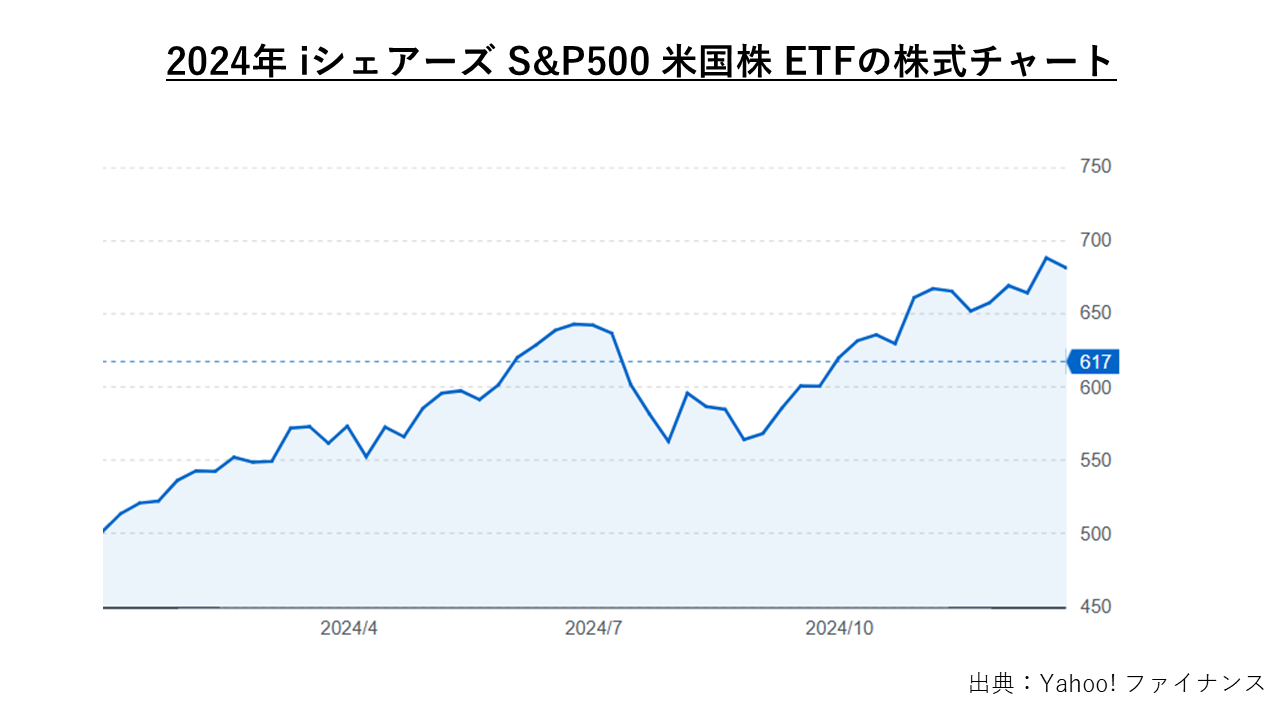

上昇相場だった2024年

2024年の新NISAスタートの年。元日の北陸地震発生、1/2に羽田空港での日本航空機と自衛隊機の背接触炎上と年初から衝撃的なニュースが続きました。そしてとどめは、例年ご祝儀相場となる大発会もまさかの下げでスタート。

NISA初年度、前年の円建てのS&P500は年間+25%と絶好調でした。このため私も回りの投資仲間も”これは今年は波瀾がありそうだ”と思い、成長投資枠への年初一括投資は様子見しました。

しかし2024年のS&P500東証上場投資信託は、予測を裏切り1~7月上旬まで一本調子で毎日上がり続けました。下がってから買おうと思っていると後手に回ります。

7月の後半から20%程度下がって買い場がきましたが、締めてみると”年初一括投資”の年間+43%という奇跡のリターンには遠く及ばない成績となりました。

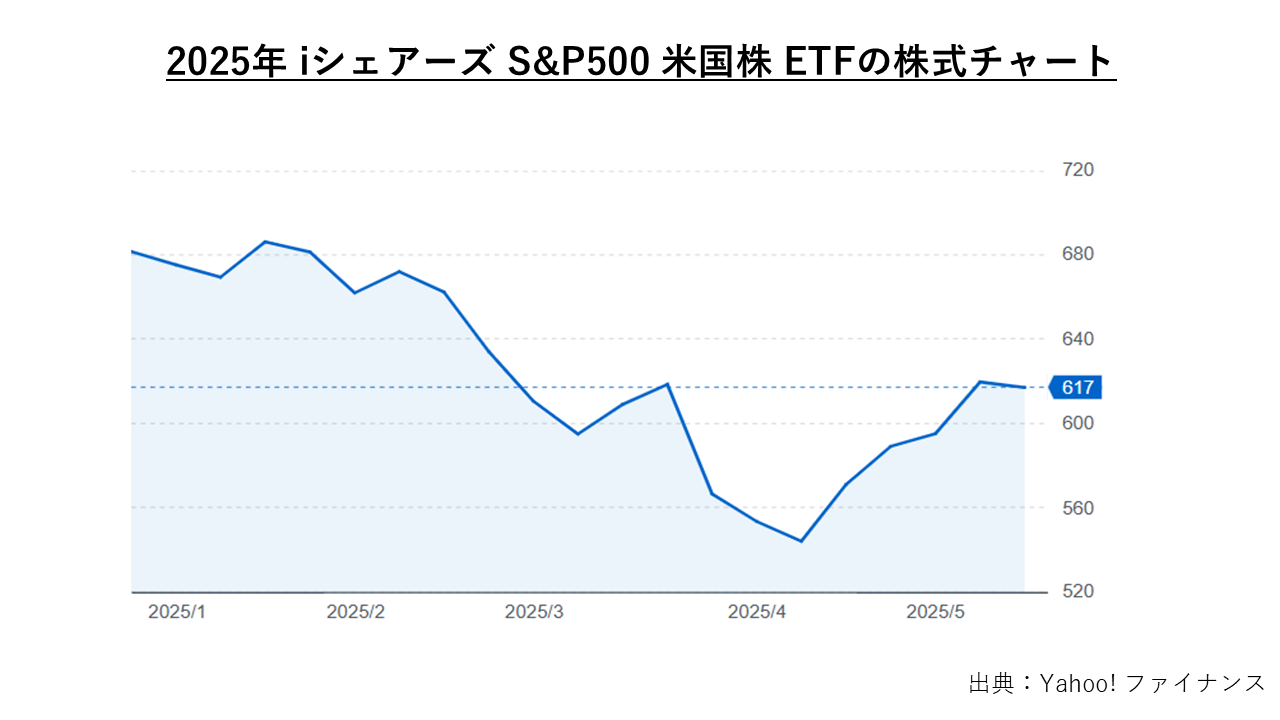

2025年米国株式相場は、現在落ちているが、、、

2025年はこの教訓を元に、NISA成長投資枠に年初一括投資を表明する投資仲間も増えてきました。しかしまさかのトランプ関税ショック+急速な円高で4月初めには最高値から-26%の大幅ダウン。

5/19時点では年初来-8%まで復活してきていますが。今年は年初一括ではなく、積み立て投資の方が良さそうです。短期的に見ていると何が正解だかわからなくなりますね。

この記事でわかる事

第2章:まずは整理!両者の特徴とメリット・デメリット

ドルコスト平均法とは?

ドルコスト平均法は、戦後の米国で給与天引きの積み立て方法として普及しました。一定額を定期的に投資することで購入単価を平均化し、価格変動リスクを抑える方法です。

一括投資 vs ドルコスト平均法 比較表

| 比較項目 | 一括投資 | ドルコスト平均法 |

|---|

| タイミングの影響 | 大きい | 小さい |

| 上昇局面 | 利益大 | 利益小(機会損失) |

| 下落局面 | 含み損大 | 平均取得価格が下がる |

| 心理的負担 | 高い(変動大) | 比較的低い |

| 向いている人 | 勇気と余裕がある人 | コツコツ型・初心者向け |

ドルコスト平均法の本質と心理的効果

- 株価の上下を受けても、購入単価が平均化されるためタイミングに依存しにくい。

- 上昇相場では早く投資した一括投資のほうが利益は大きいが、ドルコストでは上昇するほど平均取得単価も上がるため、利益が限定的になる。

- 下落局面では平均取得単価が下がるので、一括よりも含み損が小さくて済む。

- 人間の本能は「損の痛み」を強く感じるため、心理的負担が小さいドルコスト平均法は投資初心者に向いています。

参考:ドルコスト平均法と毎月同口数の積みたての違いは?

- ドルコスト平均法は「毎月同じ金額」を投資 → 株価が安いときにたくさん買える。

- 「毎月同じ口数」の積立だと、価格変動に左右されず同じ量を購入 → 平均取得価格の調整はできない。

- 結果として、ドルコスト平均法のほうが平均取得単価を下げやすい。

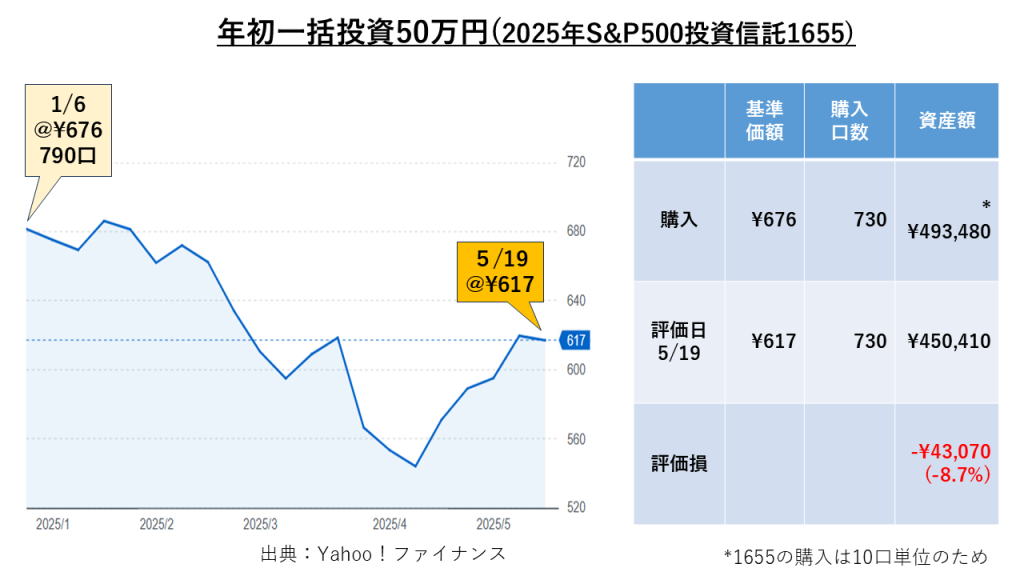

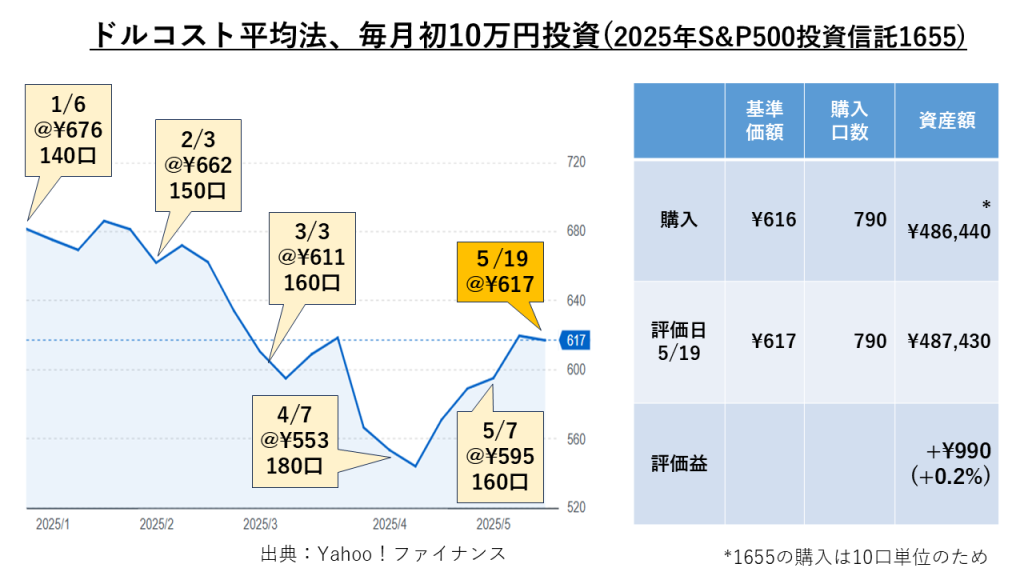

実際に2025年のS&P500投資で差が出た事例

- 2025年1月~5月のシミュレーションで、一括投資とドルコストで含み益に明暗が出た。

- 5月19日時点で、ドルコストでは赤字、一括では黒字になっています。

- このシミュレーションを見れば、下落相場ではドルコスト平均法が“心理的にも成績的にも安心感を生む”ことが分かります。一方、上昇相場では一括投資の方が大きなリターンを狙えるのも事実です。

🔹年初に50万円を一括で投資した場合、株価が下落していく中で評価損が大きくなりました。5月19日時点では▲8.7%の損失となっています(S&P500投資信託1655を使用)。

🔹毎月10万円ずつ投資したドルコスト平均法では、価格が下がった月に多くの口数を買えたため、平均取得価格が抑えられました。結果、微益ながらもプラス評価となっています(+0.2%)。

※いずれも2025年1月~5月の実績に基づくシミュレーションであり、将来の成果を保証するものではありません。

第3章:実際に相場が動いたとき、どちらが強い

では、次に年間を通した上昇トレンドと下落トレンドでは一括とドルコストのどちらが強いかを具体的にみていきましょう。

上昇トレンドでは一括投資が圧倒的に有利

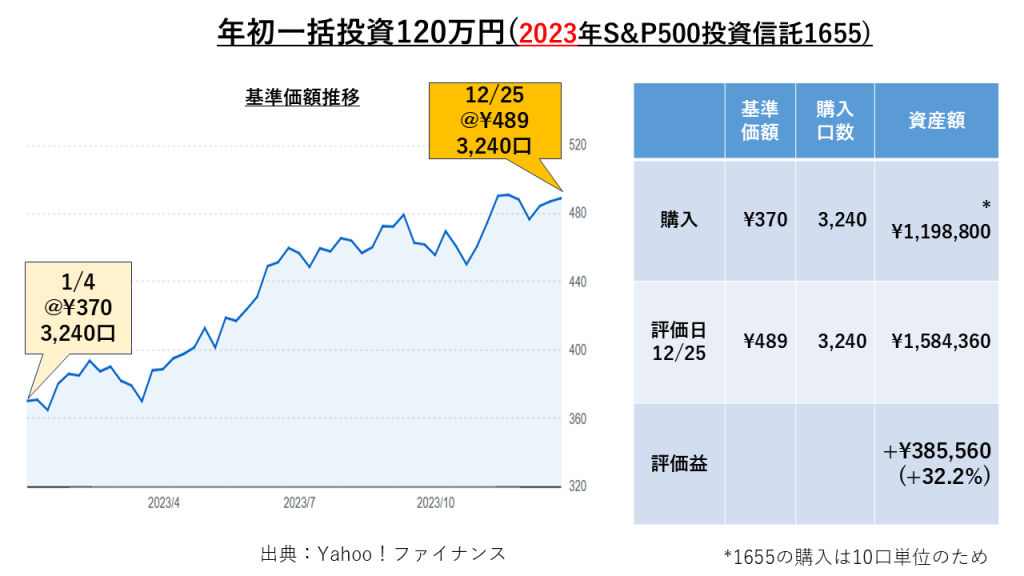

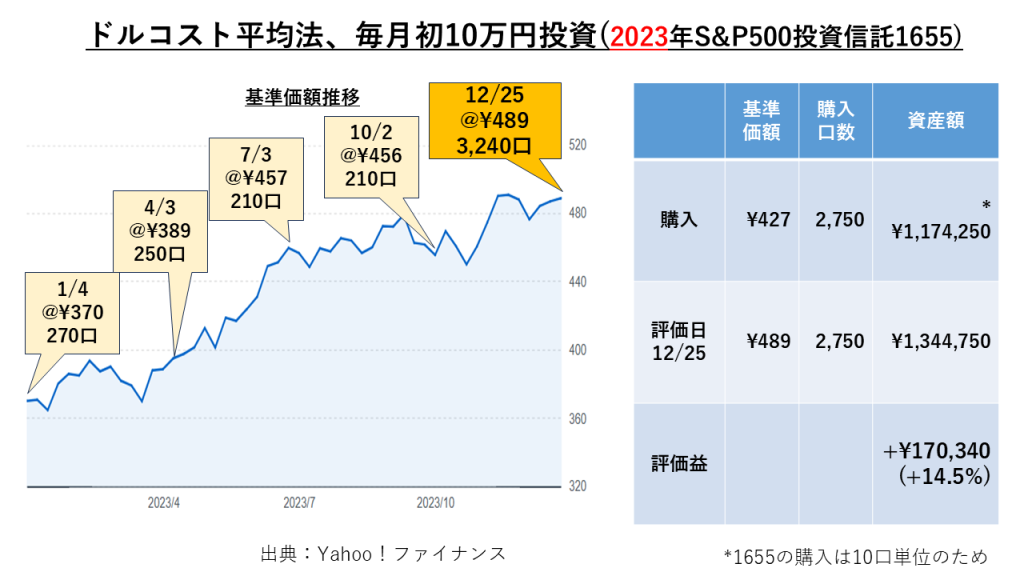

直近での上昇トレンドの年といえば2023年です。2023年のS&P500は年初から堅調に上昇し、ドルベースでは年間で約25%の高いリターンを記録。

さらに円ベースの投資信託では+32%の大きな伸びを記録。もちろん一括ならこれをフルに享受できました。(S&P500投資信託1655を使用)

しかし、ドルコストでは購入価格が毎月上がり続け、それに伴い購入口数も下がりました。(S&P500投資信託1655を使用)

その結果、評価益では一括32.2%の半分以下の+14%、購入できた口数も2,750口と一括3,240口に比べて15%程度低いものとなりました。上昇トレンドの相場では一括投資が圧勝です。

上昇相場では、年初一括投資の方が大きなリターン

下落トレンドではドルコストが安心

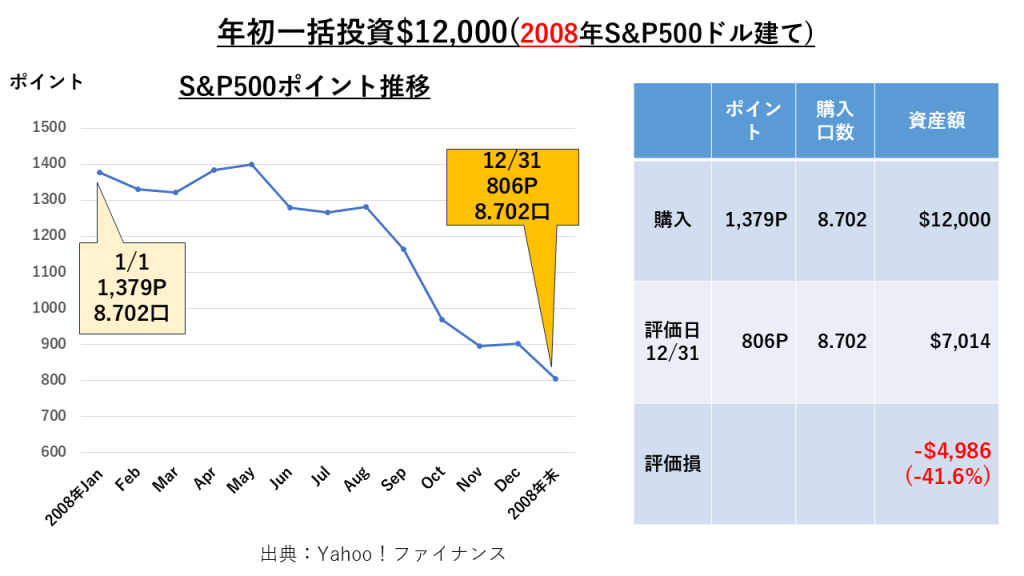

下落トレンドの年といえば2008年。9月15日のリーマンショック直撃で暴落、年初から約38%下落した歴史的な危機の年。

当時はまだ優良な国内ファンドがなかったため、ドル建てでS&P500のポイントを1口購入したとして計算しています。

まず一括。年初がほぼ最高値に近いところから、その年の下げを丸々くらっています。評価損は何と-41.6%。これが有名な100年に一度の大暴落ですね。

次にドルコスト平均法で購入した場合。評価損は-32%ともちろん下落しましたが、一括(-41.6%)より+10%マイルドに抑えられています。これは以下の理由からです。

- 9月以降の暴落後も安い購入価格で毎月淡々と積み立てているので、平均購入単価は15%安く買えています。(一括1,379P vs ドルコスト1,184=15%安い)

- 購入口数も+16%も多く購入できています。(例:一括8.702口 vs ドルコスト10.131口=16%多い)

またこのため、反騰した場合には損益分岐点が低く、保有口数も多いので資産の回復が早く来ます。

- 下落トレンドでは、ドルコスト平均法が資産の減少をマイルドにする。

- 反騰した局面では資産の回復が早くなる。

第4章:実は、相場は長期的にみて”どっち”だったか?

一括投資、ドルコスト平均法がそれぞれ、上昇相場、下落相場にメリットがあることがわかりました。それでは過去のS&P500で上昇、下落のどちらが多かったがかがわかれば、自信を持ってどちらかに決める事ができますね。

下記の表は、過去100年間のS&P500の年間騰落を集計したものです。

S&P500 年間騰落比較(1928年〜2024年)

| 区分 | 年数 | 代表的な年(例) |

|---|---|---|

| 上昇年 | 70年 | 2013年、2017年、2021年など |

| 下落年 | 27年 | 1931年、1974年、2008年、2022年など |

- 上昇年:年初の終値よりも年末の終値が高くなった年。

- 下落年:年初の終値よりも年末の終値が低くなった年。

このデータは、S&P500指数の年間騰落率に基づいており、年末の終値と年初の終値を比較して算出されています。

年初から年末までに価格が上昇した年は70年ありました。

しかし、人間は失うことの痛みを、得られる事の嬉しさよりも倍、感じる生き物です。下落時に”やはりドルコスト平均法で投資していれば”と後悔される方もいらっしゃるでしょう。

リスク許容度というものは人によって違ってきますので、一概に決めることもできません。

- つまり、確率論でいえば「上がる年の方が多い」。だからこそ、一括投資が定年後の長期では合理的なのです。

第5章:あなたに合う投資スタイルはどっち?

ここまで読んできて「どっちが正解なのか」まだ迷う方もいるかもしれません。

実は、どちらが正しいかではなく、あなたの性格や資金状況に合っているかが大切なのです。

セクション①:一括投資が向いている人はこんなタイプ

💡 チェックポイント(YESが多いほど向いている)

- 投資資金がまとまってある(退職金や企業型DCの移管など)

- 一度投資したら基本は放置しておきたい

- 短期の変動で不安にならず、長期視点で考えられる

- 資産の下落に対して冷静にいられる自信がある

- データで判断するのが好き(合理主義タイプ)

✅ あなたは「戦略型投資家」タイプ!

→ 年初一括などで“統計的に有利な投資戦略”を実行するのが向いています。

セクション②:ドルコスト平均法が向いている人はこんなタイプ

💡 チェックポイント(YESが多いほど向いている)

- 一気に投資するのは怖い/躊躇してしまう

- 毎月の余剰資金を少しずつ投資に回したい

- 市場が荒れても冷静にコツコツ続けることができる

- 投資に慣れていない/感情に左右されがち

- 下落時に「今が買い時」と思えるようになりたい

✅ あなたは「安心・継続重視型」タイプ!

→ ドルコスト平均法で「相場の波を味方につけて」投資を習慣化するのが向いています。

セクション③:どちらか迷う人へ 〜ハイブリッド戦略という選択〜

実は、「一括」と「積立」を組み合わせるという手もあります。

たとえば:

- 退職金の半分を一括でNISA成長投資枠に

- 残りは毎月NISA積立枠で分散投資

これにより、長期では高リターンを狙いながら、心理的リスクも軽減できます。

第6章:「私の選択と、これから始めるあなたへ

ここまで読んでくださりありがとうございます。

一括投資とドルコスト平均法の違い、向き不向き、過去の事例などを通して、少しでもご自身に合うスタイルが見えてきたのではないでしょうか。

私はこうしました

私自身は、60歳で企業型DCの受け取りや退職金を得たタイミングで、一部をまだ枠が年間100万円しかなかったNISAで一括投資。残りはドルコストで特定口座に毎月積立てるという「ハイブリッド型」を選びました。

新NISAで投資枠が広がってからは、年間240万円の「成長投資枠」は一括で。年間120万円の「積立投資枠」は積み立てに。心理的な安心感と、長期的な成長の両立を狙ったバランス戦略です。

投資に「100点満点の正解」はありません。

大事なのは、「自分にとって続けられる方法を選ぶこと」。

そして、“始める”ことこそが、最大の差になると私は信じています。

次回は、「証券会社の選び方」についてご紹介します。

よろしければ、フォローして続きも読んでいただけたら嬉しいです。

定年後の準備は第2の人生へのプレゼント。さあ始めましょう。

📚 このシリーズのこれまでの記事はこちら:

🔹第1話:「50~60代が感じる定年後の不安5選~その原因と対策法について」 https://saratei.com/wp-admin-post-5-anxiety/

🔹第2話:「サラリーマンが楽しい定年後に向けて準備するおすすめ収入源5選」

https://saratei.com/retirement-map/

🔹第3話:「定年前に見直したい!”なんとなくメガバンク”から卒業する6つの理由インデックス投資の本質を知る」

https://saratei.com/investment-start/

🔹第4話:「親世代の定期預金神話から自由になろう」

https://saratei.com/net-bank-shuuyaku/

🔹第5話:「投資商品って何を選べばいいの?50代から始める王道インデックス投資」

https://saratei.com/index-investment-over50/

🔹第6話:「定年後の収入源に“仕組み型副業”?私が太陽光発電を選んだ理由と収支を公開【PR】」

https://saratei.com/solar-retirement-income/

定年準備中の64歳サラリーマン。

実体験をもとに、定年後のお金・健康・暮らしについて発信しています。 同じ立場の方が、少し楽になるヒントを届けたい。

コメント